Parece que la eterna negociación está dando sus últimos pasos y el Brexit es inminente. Con acuerdo o sin él, de forma ordenada o como ruptura dura, implicará un cambio que debemos afrontar.

En cuanto a la repercusión que este hecho pueda tener en su propio negocio, no podemos ayudarle demasiado pero, en la gestión de los datos del sistema informático, lo tenemos todo pensado y resuelto (excepto cambios de última hora).

De entrada, la situación del Reino Unido como miembro de la UE se mantendrá hasta el día 31 de octubre; supongamos que esa sea la fecha, pero dejemos margen a cambios de última hora y lo llamaremos día X. Esto quiere decir que, hasta ese día, nuestras operaciones con el Reino Unido están sujetas a un tratamiento tributario específico (modelo 349 e Intrastat) por ser ambos miembros de la UE.

Sin embargo, a partir del día 1 de noviembre (día X+1), su situación legal cambiará radicalmente y deberá incluirse en las declaraciones de importaciones o exportaciones de terceros países. Su tratamiento será exactamente el mismo que le daríamos a Camerún o a Bolivia.

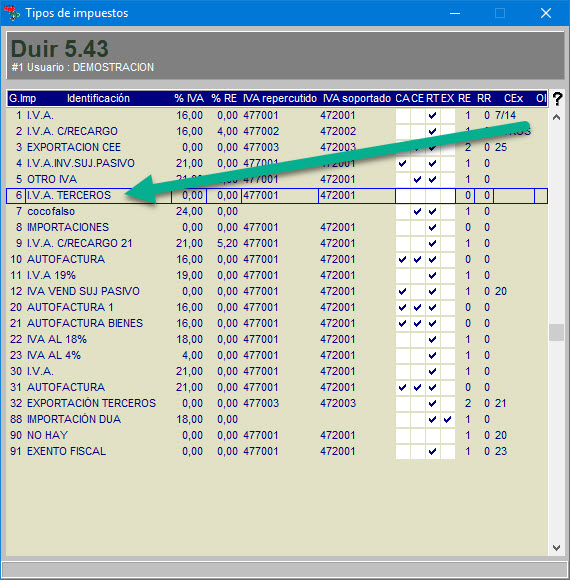

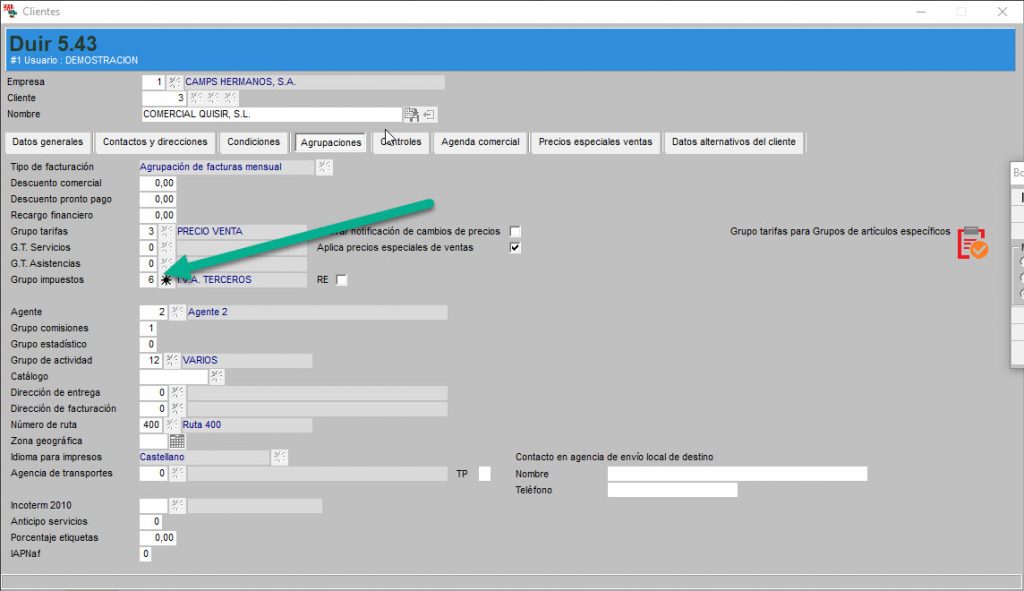

Este cambio implica la sustitución del tipo tributario que ahora tenemos fijado en la ficha del cliente o del proveedor/acreedor: a partir del día X se deberá cambiar por un IVA 0% correspondiente a terceros países, nada de CEE. Se acabaron las autofacturas de importaciones y demás burocracias internas de la UE, a partir de ese día entramos en la burocracia externa con sus DUA y aranceles.

Además de los cambios mencionados y, como deberes para final del ejercicio fiscal, tendremos que realizar los siguientes cambios:

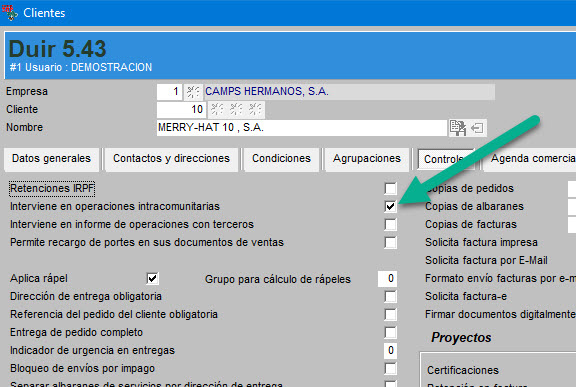

- para los clientes, desmarcar el campo que les indica que aparezca en las declaraciones intracomunitarias;

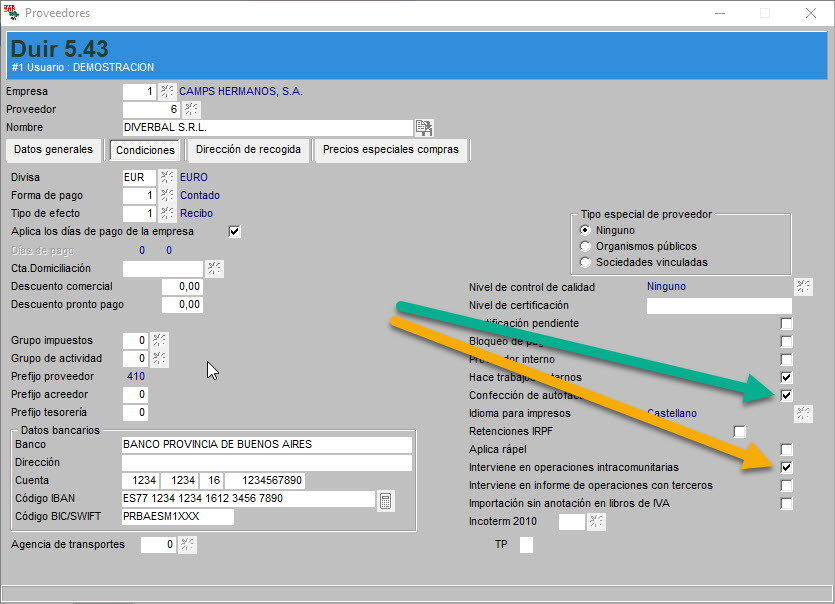

- para los proveedores, desmarcar el campo que les indica que aparezca en las declaraciones intracomunitarias y el que activa la confección de la autofactura.

Recordamos que estos cambios no deben realizarse hasta que haya finalizado el ejercicio contable (normalmente se harán el día 1 de enero). Es importante que se respete esta fecha porque los clientes y proveedores del Reino Unido deberán seguir saliendo en los informes intracomunitarios aunque no lo hagan en el ejercicio completo. Serán los procesos que controlan la excepción, los encargados de determinar qué operaciones deben aparecer en un informe y cuáles no. Si realizáramos los cambios con anterioridad, simplemente no saldrían en los informes de la CEE y el programa no podría actuar sobre esas operaciones.

Para los que ya estáis haciendo las declaraciones por el sistema SII a la Hacienda Pública, anotad bien la fecha de este cambio, es importante realizarlo en el momento adecuado.

A nivel general, todas las empresas tenemos un problema añadido: las declaraciones anuales no están diseñadas para que un mismo cliente o proveedor tribute, en el mismo período fiscal, como miembro de la UE y como Terceros países.

Para enfrentarnos a esta dicotomía se han realizado unas modificaciones en los programas de declaraciones anuales para que permitan este caso extraño como lo que es, una excepción. Además de los cambios que se han de hacer puntualmente en los tipos tributarios de clientes y proveedores, deberemos asegurarnos de que, esos mismos registros, tienen bien asignado el país al que pertenecen.

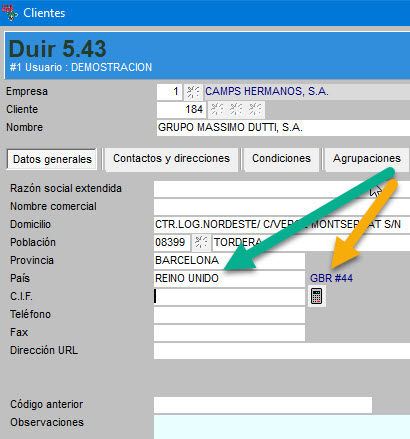

Para ello deberemos comprobar, y esto lo podemos hacer desde ahora mismo, que en la ficha maestra correspondiente y a la derecha del país, contamos con el literal GBR #44. Si es así, todo está bien y preparado para que los informes anuales puedan ejecutarse sin problemas. En caso contrario, modifique el nombre del país porque debe tenerlo mal introducido y ponga: “Reino Unido”, “Gran Bretaña”, “United Kingdom”, “Great Britain”, “Royaume-Uni” o lo que más le guste, pero ha de salir el literal mencionado.

Con estos datos al día los procesos de declaraciones anuales podrán realizar correctamente su función y pasaremos de esta situación de forma discreta y elegante.